中梁控股(2772.HK)上市后的首份中期业绩报告相当靓丽:上半年营收利润大幅增长的同时,合约销售额稳居全国房企二十强,在一定程度上锁定下半年业绩。

在发布中期业绩的同时,中梁控股还首次进入“中国民企500强榜单”。8月22日,全国工商联发布《2019中国民营企业500强榜单》,中梁控股首次上榜,位列第280名。在同步公布的“中国民营企业服务业100强”的榜单中,中梁控股亦榜上有名,位列第78位。

财报显示,中梁控股上半年营收翻倍有余,应占核心净利润增长超8成。合约销售额636.73亿元,较上年同期增长26.8%。

公司新进入18个城市,新增项目70个,土地储备总量近5300万平方米,全国化布局进一步推进。

今年7月中旬公司完成港股上市后,财务结构进一步提升,净资产负债率降至43.5%。

营收突破200亿,核心净利润增长逾八成

上半年,中梁控股的业绩仍保持快速增长趋势,实现营收205.57亿元,较上年同期增加108.25亿元,增幅达到111.2%;实现归母净利润12.04亿元,较上年同期增加5.42亿元,增幅为81.76%。如果剔除投资物业、按公平值计入损益的金融资产的公平值变动、汇兑损益以及上市开支,在扣除递延税后,公司的核心净利润达12.32亿元,较上年同期增加88.4%。

数据显示,近三年中梁控股的业绩整体保持增长趋势,年度总营收由2016年的29.26亿元,增至2018年的302.23亿元。年度归母净利润则由2017年的5.03亿增长至2018年的19.31亿元。

上市之后,在前期较高的基数上,仍然能够维持相当高的营收与利润增幅,核心动力来源于物业销售的强劲增长。

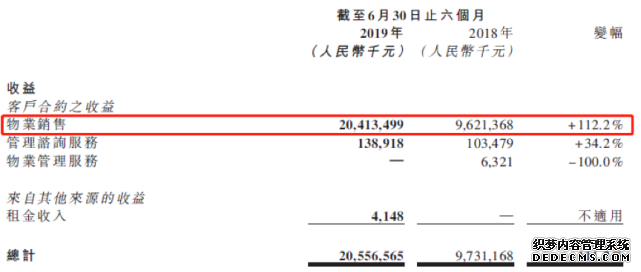

根据财报,公司2019年上半年的收益主要来自三条业务线:物业销售、管理咨询服务以及物业租赁租金收入。

财报显示,上半年中梁控股的物业销售收入为204.13亿元,较上年增长112.2%,主要由于已确认的总建筑面积由上年同期的790,437平方米增加至2019年6月末的1,816,690平方米,增幅约为129.8%。这成为推动公司业绩大幅上升的主要原因。

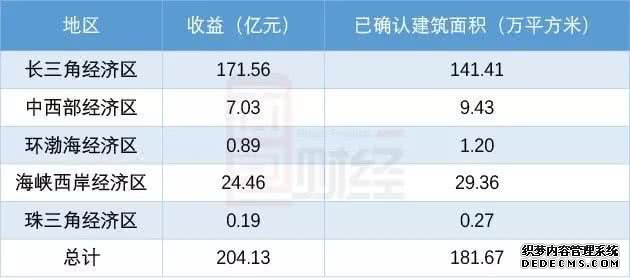

从地区来看,物业销售主要集中在长三角经济区。上半年该地区实现物业销售171.56亿元,较同期增长92.96%。以下为各地区物业销售及已确认建筑面积情况:

另外,公司的管理咨询服务收入较上年增长34.2%,达到1.39亿元。物业租赁租金收入主要受到温州的投资物业带动,首次实现营收410万元。

公司毛利率保持在较高水平并有所提升,显示出中梁较高的成本管控能力。

截止2019年6月末,公司毛利约50.35亿元,较上年同期增加89.2%。毛利率较上年末增长1.6个百分点至24.5%。

上半年合约销售额突破600亿

在报表业绩大幅增长的同时,中梁控股的合约销售面积及销售额也出现了明显提升。

由于行业特殊性,房地产企业从签约销售到结转通常有比较长的周期,当期报表确认的收入一定程度上反映的是前期的销售情况,而本期签约销售额则会锁定未来报表营收与利润。

财报显示,公司上半年实现合约销售金额636.73亿元,较上年同期的502.33亿元增长约26.8%。其中,附属公司贡献销售额403.19亿元,合营企业及联营公司贡献销售额233.54亿元。增长的主要原因为公司在不同地区(尤其是珠三角经济区、环渤海经济圈及中西部经济区)拥有大量多样化的可销售储备。

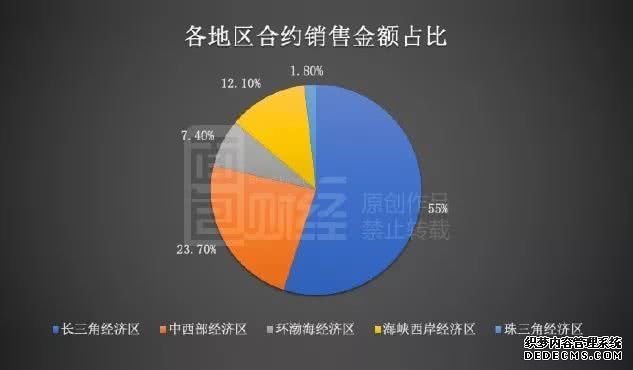

从地域来看,公司仍以长三角经济区为主,该地区合约销售额达349.84亿元,占总销售合约的55%。

长三角以外的地区合约销售额上升更快,贡献了45%的签约销售额。其中,中西部经济区,合约销售额151.06亿元,占总销售额的23.7%。

与半年报中已经确认营收的数据对比,签约销售额分布情况显示出,中梁接下来的收入来源在区域分布上更为均匀、多元化。

从城市来看,中梁控股的销售主要集中在二三线城市,合计贡献了85.9%的销售额。

行业排名逐年上升,合约销售额稳居前20

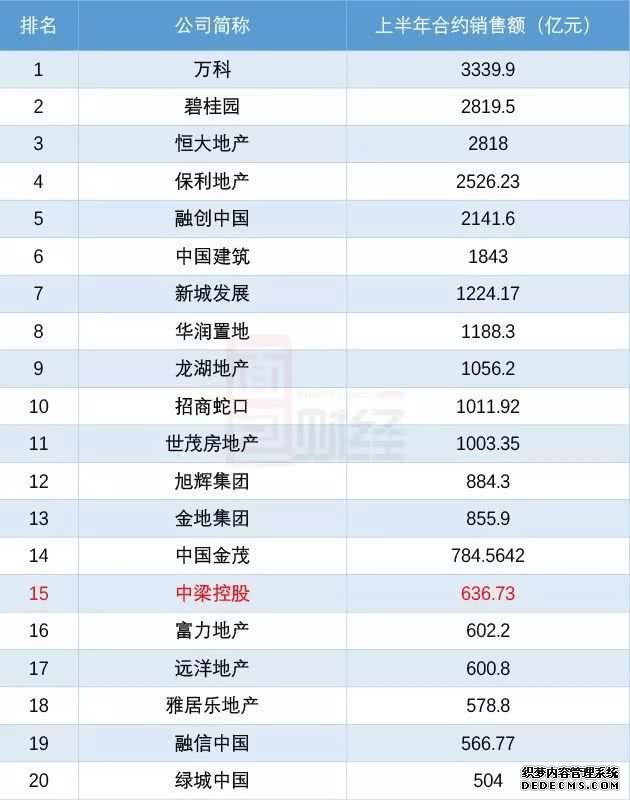

近几年,随着合约销售额的快速增长,中梁控股的行业排名逐年上升。

今年3月,中国房地产业协会和上海易居房地产研究院中国房地产测评中心联合发布了“2019中国房地产开发企业500强”测评成果。中梁控股稳居行业综合实力20强,并荣获“2019中国房地产开发企业发展潜力10强第一位”的称号。

在上市之前的几年,中梁控股行业排名就已经处于持续的上升态势。根据中国指数研究院报告,中梁控股的合约销售额在中国房地产市场的市场份额从2016年的约0.25%增长至2017年的约0.49%,于中国所有房地产开发商中的排名由2016年的第41位上升至2017年的第33位。2018年则进一步上升,进入前30强。

根据各上市房上半年公告的合约销售数据,中梁控股2019年上半年合约销售额排名第15位,比一季度主要行业排名榜单上的名次又有所提升。

土地储备近5300万方

近几年,中梁控股的土地储备呈快速增长趋势。截止2019年6月末,公司的土地储备总量为5299.63万平方米,较上年末增长13%。

财报显示,计及附属公司、合营企业及联营公司所开发项目的土地储备总量后,公司应占土地储备总量约为4200万平方米。其中,可供销售或可出租的已完工物业占约150万平方米,在建物业占约4050万平方米。

全覆盖全结构布局:新进入18个城市

财报显示,中梁控股坚持深耕与拓展双管齐下,以土地为核心做好全结构布局,夯实全国化布局。

2019年上半年,公司新进入18个城市,新收购地块共计70幅,规划总建筑面积约为810万平方米,已收购地块(不含停车位)的平均成本约为每平方米3934元,其主要通过招拍挂公开市场获取。

截止6月末,中梁控股累计进驻23个省份、139个城市,项目总数达385个,全国化布局进一步完善。

截止2019年6月末,中梁地产的在建项目达214个,在建物业共计1185.03亿元,较上年末增加19.1%。

公开资料显示,近年来,中梁控股已有选择的扩大了公司在二线城市的业务,并根据市场情况,在合适的时机谨慎进入一线城市。

融资能力提升,净资产负债率降至43.5%

财报显示,中梁控股的净负债率由上年末的58.1%,下降14.6个百分点至43.5%;在千亿规模的房地产企业中,净负债率处于行业较低位。

中报净负债率下降,还尚未体现出此前成功在香港主板上市对公司资本结构改善的积极作用。

2019年7月16日,中梁控股正式登陆港交所,募资32亿港元(包括行使超额配售股),这不仅为公司补充了资本金、进一步降低负债率,也标志着公司打开了更多的融资渠道,后续融资能力或得以提升。但是,由于中期业绩截止时间是6月底,因此相关正面影响在中期数据上还没有充分体现。

截止2019年6月末,公司净资产为93.88亿元,较上年末增加26.34亿元,增幅约39%。

国际三大评级机构也给与公司较高信用评级,有助于融资能力进一步提升。惠誉国际评级给予公司B+(展望稳定)、穆廸投资者服务给予公司B1(展望稳定)的信贷评级,而标普全球评级亦给予公司B+(展望稳定)的信贷评级。

中梁控股在业绩报告中预期:成功IPO及首获国际评级之后,未来将为可以在国内外的资本市场进行更加便利的融资,进一步优化公司的资产结构,降低负债率水平。

银行结余及现金结余超240亿,高派息回馈投资者

数据显示,随着中梁控股的项目逐渐进入销售期,公司的现金流在上市前已经明显改善。2018年公司经营性现金净流入80.37亿元,终止了多年净流出状态。

与此同时,公司的现金储备随着销售额及销售回款的增加,在近几年持续增长。

截止2019年6月末,中梁控股的银行结余及现金为247.21亿元,较2018年末的230.8亿元增长约7.11%。

基于上半年丰厚的盈利以及账面上较为充沛的现金,中梁控股宣布了相当慷慨的中期派息方案:公司将派发中期股息每股15.3港仙,约合人民币13.8分,派息总额约4.93亿元人民币,约占核心净利润总额的40%。 上虞几千个榨菜池“散落”房前屋后

上虞几千个榨菜池“散落”房前屋后 华夏幸福大校场纯住宅组团 规划打造8栋住宅

华夏幸福大校场纯住宅组团 规划打造8栋住宅