土耳其的债务问题,加上里拉的暴跌,可以说是该国经济最重要的风险因素。

更糟糕的是,它不仅对土耳其自身构成威胁,还可能对其他地方造成重大损害,首先是欧元区的主要经济体。

乍一看,土耳其的情况可能与过去许多类似的情况类似,即一个债台高筑的国家,货币暴跌,陷入严重衰退,最终得到纾困,就像希腊一样。

然而,有一个关键的不同之处,使得土耳其的债务问题更加复杂,而且存在潜在的危险。与希腊、意大利或其他债台高筑的经济体不同,这里的主要风险不只是政府借款。

相反,正是不可持续且越来越无法融资的企业债务,使土耳其成为一颗定时炸弹,并使国际货币基金组织(imf)的救援方案存在问题。

私人债务与GDP之比达到了惊人的170%,而总体而言,超过一半的借款是以外币计价的。因此,里拉的崩溃让企业在违约风险飙升的情况下偿还甚至偿还债务变得极其困难。据摩根大通(JPMorgan)估计,约1790亿美元的外债将于2019年7月到期,相当于年度经济产出的近四分之一。其中大部分,1460亿美元,是私人部门特别是银行欠下的。

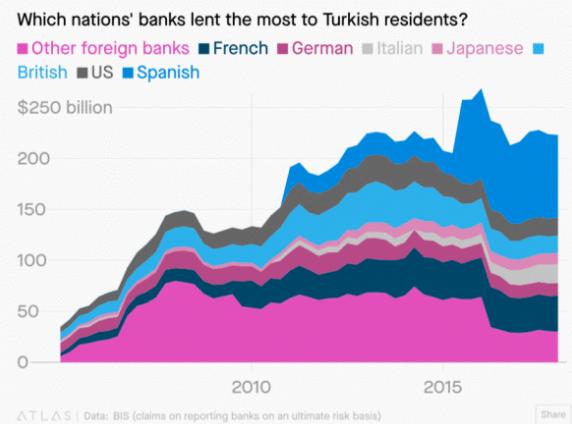

无论当前的债务困境对土耳其的企业和经济前景有多么可怕,也有必要考虑一下这对其债权人的影响,尤其是考虑到欧洲银行在其中扮演着重要角色。事实上在某些情况下,接触的程度是如此令人担忧,以至于有理由担心,在土耳其发生的事情不只发生在土耳其。

西班牙银行业是欧盟中为数不多的被认为没有问题的行业之一,特别是与意大利或希腊的银行相比。

然而,西班牙各银行对土耳其债务的敞口意味着,这个欧洲邻国的货币和债务危机已对这些假设构成了决定性的挑战。土耳其第二大银行西班牙对外银行(BBVA)控制着土耳其Garanti银行49.9%的股份,后者已报告不良贷款增加。过去几年,西班牙银行还引领了对土耳其企业的放贷热潮,使它们容易受到违约风险飙升的冲击。

尽管西班牙的银行是迄今为止土耳其最大的债权人,但法国、意大利和德国的银行也持有大量土耳其债券。自去年夏天土耳其危机爆发以来,这已成为一个问题,当时投资者抛售欧元区银行股,股价遭受重创。

受冲击最严重的银行包括西班牙对外银行(BBVA)、意大利联合信贷银行(Unicredit)和法国巴黎银行(PNB Paribas)。然而,与持续的货币危机和不断上升的违约风险可能给本已脆弱的欧洲银行业造成的损害相比,对股价的打击微不足道。

主要经验教训

总体而言,土耳其的困境是对当前货币体系和银行业脆弱性的又一个重要而及时的提醒,也是对中央计划经济和法定货币的系统性弱点和不可避免的不可持续性的提醒。

与其他法定货币一样,里拉的价值取决于人们对其发行国的信任。一旦失去甚至动摇,中央计划人员采取的任何措施和力量都无法使其稳定下来。过去几个月,我们在土耳其看到了这种情况,政府尝试了各种各样的方法来控制货币的下跌,但都无济于事。这清楚地表明了整个体系的脆弱和反复无常。

随着土耳其货币的崩溃,该国对黄金的需求增加了一倍多,而以里拉计价的黄金价格达到了历史最高水平,这在危机时期是意料之中的。

埃尔多安公开呼吁民众出售“枕头下的黄金”,并购买里拉,以帮助保卫国家免受来自外部的“经济攻击”,但这一呼吁显然被忽视了。由于法币不断贬值,消费者纷纷购买黄金。去年12月,土耳其黄金进口量增长了8倍,而土耳其央行在过去两年也大幅增加了官方储备。

这个国家现在加入了一长串后悔不顾后果的干涉主义和激进的货币操纵的国家的行列,它也向那些明智地注意到这一点的投资者发出了强烈的信息。为了有效地为即将到来的经济放缓及其带来的一切做好准备,我们需要对冲这些深深嵌入当前体系的内在风险。

在下一次经济低迷期间,我们将看到的可能只有低通胀、货币贬值、动荡的股市或有毒债务的上升,没有人能够确定损害的程度,也没有人能够确定在威胁到整个银行体系之前,这种损害是否会得到控制。特别是在欧洲,前景相当严峻,及时救援的可能性并不大。由于经过多年的量化宽松和负利率政策,美联储已经过度扩张,它很可能缺乏应对下一场衰退并限制其影响的工具。

土耳其的故事可以被看作是一个警告和警示。尽管各国政府和央行会对此不予理睬,但个人投资者不应如此。

在目前这个阶段,经济普遍放缓的迹象已经隐约可见,对于任何希望保存财富的负责任投资者来说,实物贵金属头寸的必要性都是必不可少的。

长子农商银行召开2019年8月份业务经营分析

长子农商银行召开2019年8月份业务经营分析 去年全年的GDP总量达到了8427亿元 增速也是

去年全年的GDP总量达到了8427亿元 增速也是