3月2日,厦门普普文化股份有限公司(下称“普普文化”)向美国证券交易委员会(SEC)提交招股书,计划2021年登陆纳斯达克。

普普文化此次计划发行600万股A类普通股,发行价区间为每股4美元至6美元,NETWORK 1 FINANCIAL SECURITIES为其承销商。

招股书显示,普普文化创立于2007年,是一家通过举办娱乐活动,运营与嘻哈相关的在线程序,并为企业客户提供活动策划和执行服务以及营销服务获取营利的公司。实控人为黄卓勤、韦莉亚夫妇,合计持股56.17%。

值得注意的是,普普文化曾于2016年9月在新三板挂牌,并获“中国嘻哈第一股”之称,不过,在2019年3月从新三板退市。

而在新三板挂牌期间,普普文化曾获资本青睐。天眼查APP显示,普普文化在新三板挂牌期间曾进行过两轮融资。2017年6月,普普文化进行了挂牌以来的第一次定增,以每股9.2元的价格,合计募集667万元,投资方为华睿投资、青瓦资本及胡海泉;2018年6月,普普文化进行第二轮定增,投资方为中青集团。

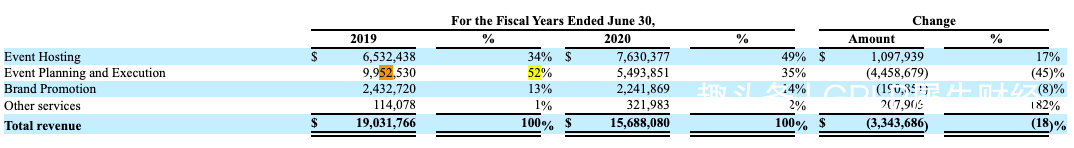

普普文化虽然很受资本青睐,但是却未交给资本一份满意答卷,近年甚至出现业绩下滑趋势。招股书显示,2019财年和2020财年,普普文化收入分别为1903.18万美元、1568.81万美元,净利润分别为383.18万美元、262.58万美元。

具体来看,普普文化收入下滑主要是由其活动策划和执行业务、营销业务收入下滑所致。招股书显示,2019财年,该公司来自活动策划和执行业务、营销业务的收入分别为995.25万美元、243.27万美元,而2020财年,来自上述业务的收入分别为549.39万美元、224.19万美元,较2019财年分别下降445.86万美元、19.08万美元。

(来源:普普文化招股书)

普普文化业绩下滑,或与其对大客户的依赖有关。

普普文化对大客户较为依赖。招股书显示,2019财年和2020财年,普普文化前三大客户收入占其当期收入比例分别为33%、36%。

对大客户的依赖导致其应收帐款也呈递增趋势,存在一定的回收风险。据招股书,2019财年该公司前五大客户的应收账款占当期应收账款总额的比例为58%,而2020财年该比率为65%,较2019财年上升了7个百分点。

普普文化表示,目前,其收入及应收账款很大部分来自大客户。如果这些客户经历了重大的业务中断,其很可能会造成巨大的收入损失。

普普文化还称,当其调整营销策略或业务中心时,其主要客户可能会发生变化,如果不能增加对其他客户的销售,任何影响其主要客户的重大业务中断或对主要客户的销售减少都可能对其运营和现金流产生负面影响。

此外,普普文化还存在诸多风险,如其将业务重点从提供活动策划和执行服务转移到开发和托管自己的嘻哈活动;其活动托管业务主要通过赞助获得收入;其现场娱乐活动的开展会受到交通、天气等因素的影响等。

弗若斯特沙利文报告显示,嘻哈文化市场收入从2014年的7亿美元增至2019年的21亿美元,复合年增长率达25.60%。嘻哈文化市场增速较快,是一片亟待开发的蓝海。

而面对嘻哈文化市场这片蓝海,普普文化能否把握住机会,GPLP犀牛财经将持续关注。

离婚想要子女抚养权怎么争取?离婚时子女抚

离婚想要子女抚养权怎么争取?离婚时子女抚 稻谷传递文化与文明 常州第二届江南运河插

稻谷传递文化与文明 常州第二届江南运河插