10月份经济数据发布,宏观经济增速放缓的压力犹在。一般来看,宏观负面信息必然对A股行情发展造成影响,近一周的沪深股市表现的确较为疲弱。

然而,纵观全年GDP增速,由一季度的6.4%放缓至三季度的6.2%,同期A股行情却是上证指数上涨16%,深成指上涨34%。

这并不代表股市不反映经济整体的变化,而作为金融市场的一部分,股市的价格机制被理顺,股价更多反映企业基本面变化,减少了对概念题材追逐和预期的成分,市场低估蓝筹股得到估值修复,进而推动大盘重心上移。

我们认为随着国内金融市场的不断开放和金融监管及市场发展机制不断完善,A股市场投资者对风险和收益评价更趋理性,金融市场的资源配置效率有望进一步改善,优质且回报丰厚的企业将获得更好市场评价,而高估且绩差的股票仍将面临大小非股东持续的抛压。

宏观经济下行

压力并未引发货币放水

10月经济数据披露,其中工业增加值回落至4.7%,钢铁、有色、发电产量增速均在回落,水泥出现负增长,汽车生产继续改善,电气、电子类产品增速维持高增长;固定资产投资累计同比增速回落至5.2%。

其中,房地产开发投资增速为10.3%;社零总额名义和限额以上同比增速分别为7.2%和1.2%,增速降至年内低点,其中存在一定双十一消费后移效应。10月新增人民币贷款6613亿元,新增社融规模6189亿元,显著低于市场预期。

10月居民短期贷款同比下降1284亿元,居民短贷规模减少与近期互联网贷款监管收紧政策有关。企业贷款的表现则好于居民贷款,10月新增企业中长期贷款2216亿元,同比增加787亿元,连续三个月维持正增长。

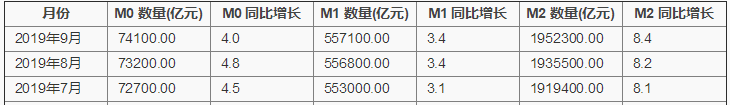

10月M1同比与M2同比增速分别为3.3%和8.4%,货币放水的现象并未出现。

在经济增速出现下行压力的情况下,地产调控并没有改变,货币政策也未有极度宽松,宏观需求政策面对经济下行压力的容忍度提升,而减费降税、改善营商环境,推动供给侧改革等供给端政策仍在不断发力。

在货币适度宽松背景下,A股出现资金推动型全面行情的概率降低,有利于资本市场资源配置效率的改善。

中国城镇化发展空间巨大

即便是国内经济出现下行压力,但是前三季度国内GDP仍然保持6.2%的增长,在全球主要经济体中名列前茅。

从需求来看,中国的城市化水平仍低于主要发达国家,大型城市群的建设仍有较大空间,人们追求幸福生活的欲望不减;从供给来看,国内积累了雄厚的物质技术基础,基础设施日益完善,产业体系逐渐完备,高素质人才不断增加,供给侧结构性改革也在不断推进。

因此,中国经济在世界经济当中保持较好增长的预期依然乐观。目前,全球500强企业中国内企业数量已经占第一位,在A股市场上的低估值绩优蓝筹股整体业绩向好,估值水平持续推高。

可以预期的是,这些行业龙头企业将推动中国经济由快速发展向又好又快发展前进,而与之相对应的股价表现将推动中国股市发生巨大变化。

股市或受益大类资产配置调整

当前,国内居民总资产规模或在500万亿元左右,而其中房产占比高达70%,存款占比15%,股票和证券投资基金占比不到4%,其他则是保险、理财等其他金融资产。

随着全民炒房时代的结束,居民财富增配金融资产将是大趋势。显然,这一趋势中股票、基金等资产配置的提升是可以期待的。此外,近年来债券市场风险事件频发,2018年和2019年违约债券数量分别为125只和148只,涉及金额1209.61亿元和1136.47亿元。

债市风险因素抬头必然增加再投资风险,进而优质资产成为投资者追逐对象,高等级债券收益率走低。预计债券市场变化或将引发投资者股债比例的调整,一些类债型的高股息蓝筹品种或成为低风险偏好投资者备选投资标的。

当然,A股市场风险也不容忽视,尤其是高估值且绩差品种面临较大的大小非减持压力以及壳资源价值缩水的风险,其股价持续下跌的压力依然存在。

因此,投资者应该较多选择低风险且高回报的品种,谨慎参与高风险且无回报的品种,击鼓传花的投机空间正在被进一步压缩。

A股市场再现神技,两大买入体系:支撑位、

A股市场再现神技,两大买入体系:支撑位、 股市中炒股赚钱的12种姿势!随州碧桂园别墅

股市中炒股赚钱的12种姿势!随州碧桂园别墅