一夜之间,全球金融市场进入避险模式。

周五(3月22日)亚洲市场休市之后,全球股市、期市都崩盘了,资金疯狂逃离风险资产,涌入避险通道。

3月22日,美股道指重挫460.19点,标普跌1.9%,创1月来最差表现,纳指跌2.5%。而早先收盘的英国富时100杀跌2.01%,法国CAC40下跌2.02%,德国DAX30下跌1.61%。

不仅欧美股市暴跌,原油、金属、非美货币等风险资产都在下跌,周五NYMEX原油期货收跌1.68%报58.97美元/桶,连跌两日,布油跌1.30%报收66.79美元/桶。只有贵金属、美元、美债等避险资产上涨。

美债收益率倒挂

引发全球风险资产暴跌的“罪魁祸首”是对全球经济衰退的担忧,而直接表现就是美债收益率倒挂。

美国东部时间周五下午4:35,3个月美国国债收益率为2.459%,而10年期国债收益率为2.437%,这是自2007年以来长短端息差首次出现负值。

此外,2年期美国国债收益率与10年期美国国债收益率之间的利差也正接近反转,该利差已从一年前的60个基点降至仅10个基点。

这种12年未见的“倒挂”重现,通常被认为是经济衰退的先兆。收益率曲线倒挂也被称为是反向收益曲线,通常被视为经济衰退的预测指标,历史上的经济事件也表明,这种倒挂出现之后,的确会发生经济衰退或者经济危机。

据研究机构统计,在过去50年间,一共发生过6次3M美债收益率超越10Y美债收益率的情况,经济平均在利率释放倒挂信号后的311天后陷入衰退。

1989年、2000年和2007年,皆出现过倒挂,而1990年和2001年都出现了经济衰退的情况,2008年更是出现了经济危机。可以肯定是,短债收益率与长债收益率倒挂是一个不折不扣的“空头幽灵”。

基本面和流动性的拉锯战

美债收益率倒挂、VIX风险指数飙升,都是现象,低于预期的经济数据是这一现象背后的原因。

在美联储意外释放鸽派基调之后,市场在等待经济放缓的更多证据,很不幸的是,数据证明了这一点。刚刚公布的美国和欧洲PMI数据均低于预期,这加重了市场的担忧情绪。

最新数据显示,美国3月Markit制造业PMI初值52.5,创2017年6月以来新低,预期53.5,前值53。其中,产出分项指数初值降至51.6,创2016年6月以来新低。

欧元区制造业数据更加惨淡,欧元区3月制造业PMI初值跌至47.6,创下2013年4月以来新低,远不及预期的49.5,前值49.3,新订单分项指数创下自2012年12月以来最低。

德国3月制造业PMI初值44.7,为79个月低点,连续第三个月萎缩,预期48,前值47.6;3月综合PMI初值51.5,为69个月低点,预期52.8,前值52.8;3月服务业PMI初值54.9,为2个月低点,预期54.8,前值55.3。

经济数据如此惨淡,加重了投资者担忧经济放缓的预期。今年以来风险资产的反弹或将告一段落,risk on将出现转折。

中金海外策略分析师刘刚认为,对增长担忧重燃的背后实际上反应的是市场所面临的流动性与基本面的“拉锯战”,其背景是年初以来的反弹后风险资产估值已经得到明显修复,同时宽松预期也已计入的比较充分。

从去年底担心美联储加息导致利率抬升过快,以美国为代表的全球风险资产risk off,年初以来全球风险资产的risk on,年初以来的反弹,美股市场和海外主要发达市场和部分新兴市场的估值其实都已经得到了明显的修复,甚至回到了历史均值附近。这一切表明市场对于宽松预期也已计入的比较充分。

市场将关注目光转到基本面。中金策略分析师刘刚认为,在基本面与流动性的拉锯战下,短期内市场不排除处于一个消化波动和盘整的状态,空间更多来自于估值的消化和回落;而中期来看,市场的空间则将更多取决于盈利基本面能否再度修复。不过,需要投资者提醒密切关注类似于去年底那种市场急跌本身触发的情绪和流动性踩踏的急跌风险,但这也需要催化剂。

避险资金几大去向

从周五全球市场的表现看,避险资金依然热衷于黄金、美元、日元、债券等传统避险资产。

黄金:无人看空

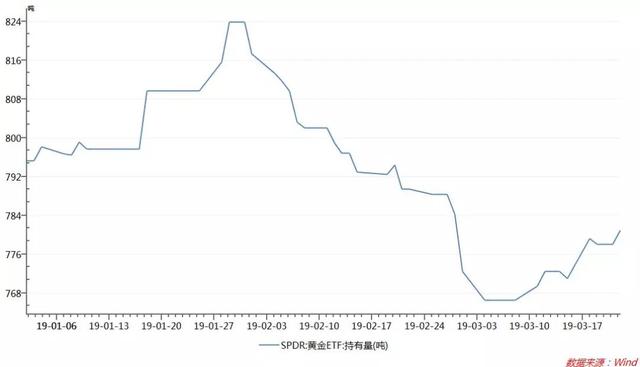

在黄金价格上涨之际,衡量投资者情绪的黄金ETF持仓大增。

最新消息显示,截至3月22日,全球最大黄金上市交易基金(ETF)SPDR Gold Trust黄金持仓量为781.03吨,较上一交易日增长2.94吨,为3月以来最高水平。

道明证券分析师在一份报告中写道:“黄金价格走势继续增强了我们的观点,即预期的数据恶化将有助于推动金价上涨,因为在全球经济放缓的背景下,利率将继续下降。”

MKS SA高级副总裁Afshin Nabavi表示,“考虑到地缘政治和(不确定的)英国退欧形势,黄金可能还会继续走高。”

在接受彭博调查的15位黄金交易员及分析师中,无人看空黄金。黄金交易员和分析师强烈看涨黄金。

今年以来,Wind黄金珠宝指数上涨24.11%,可能还会进一步上涨。

国内市场上有四只黄金ETF,其净值较年初以来增长均为0.5%以上,今年以来股市向好,黄金ETF总份额出现下滑,较去年底总份额下滑7.89%,不过随着避险情绪抬头,国内黄金ETF份额将出现回升。

除了黄金之外,美元、日元也属于避险资产。

在欧美股市暴跌的时候,避险货币美元、日元也出现上涨,日元涨幅更为明显。

周五美元指数涨0.27%报96.6039,连涨两日,本周涨0.05%。

日元更为强势,周五美元兑日元重挫,一度跌近100点,跌破110关口,收于109.92。

美债收益率将继续走低

分析师认为,如果经济增速最终真的下降,持有长期国债将是更好的选择。尽管多年来美国国债的回报率一直很低,但世界各地的投资者还是喜欢买入它。

在本周美联储出人意料的鸽派转折之后,美国国债再次遭到抢购,投资者涌入了15.8万亿美元的美债市场,短时间内就使美国10年期国债收益率跌至2.5%的水平。就在几个月前,它曾经飙升到3.2%。截至3月22日,美国十年期国债收益率已经跌至2.44%,并且出现了长短端收益率倒挂现象,直接引发了此次风险资产“崩盘”。

分析师表示,美国十年期国债非常具有吸引力,投资者将继续买入。特别是在一系列糟糕的制造业数据和通胀报告加剧了对美国经济的担忧之后。 T. Rowe Price的固定收益主管Stephen Bartolini表示,真正意外的是美联储明年的经济预期。官员们现在预测,2020年经济将仅增长1.9%。

对A股市场的影响

因为时差关系,A股收市后欧美股市迎来暴跌。到了下周一,A股会如何表现?

年初以来,A股市场涨势如虹,截至3月22日年内上证综指上涨了24.47%,创业板指数上涨35.45%。同时市场情绪高涨,爆款基金的出现可见一斑。周四(3月21日)明星基金经理陈光明发行60亿元规模产品,惹来700亿认购资金。

外围市场突施“冷箭”,给A股多头破局增添了一份压力。

券商中国报道,首先,外围市场转淡,对北上资金是一个冲击。天风证券研究所副所长徐彪曾在研究报告中表示,影响北上资金撤离A股市场的一个重要变量是外围市场出现大幅下跌。而北上资金是A股本轮行情的发动机,发动机若失速,市场自然会面临较大考验。

其次,情绪面上可能也会受到冲击。“逢周一必大涨”的规律猪年以来还没有断过,下周一市场若因外围冲击发生重大调整则可能会影响多头情绪。而且,从市场结构来看,这一波市场上涨在很大程度上是券商主导,若情绪由多转空,受冲击最大的也可能还是券商,进而影响指数,影响人气。

第三,天风证券首席经济学家刘煜辉在微博中表示,A股的Beta时间可能结束了。而事实上,近期A股市场展现出来的状态也的确如此。若果真如其判断,这意味着A股市场的系统性机会至少来到了衰减阶段,剩下的可能只是阿尔法的机会,也就是结构性机会、选股的机会。来到这个阶段,市场的赚钱效应会大幅减弱,这会影响到后续进场资金的强度和速度。

第四,当下市场逻辑的起点是M1见底回升。但有分析人士认为, M1反弹的持续性和强度会有多大,可能三月份或者不久的将来就会考验到市场。

第五,科创板概念是否会迎来“见光死”,需要特别关注。22日,科创板首批受理9家企业,市场也开始挖掘其它即将受理的企业。但对于投资者来说,可能忽略了另一个信息:有报道称,科创板首批上市名单可能要到10月前才能出炉。这对于交易者来说,时间可能有些长,能否获批上市的变数也会比较大。此外,科创板概念股整体来说,交易比较拥挤,周一可能会考验市场的承接力度。

A股市场再现神技,两大买入体系:支撑位、

A股市场再现神技,两大买入体系:支撑位、 股市中炒股赚钱的12种姿势!随州碧桂园别墅

股市中炒股赚钱的12种姿势!随州碧桂园别墅